私募基金全阶段法律责任与合规建议

阅读指南

本文通过总结私募基金从准入阶段到退出阶段中私募基金机构与基金管理人容易触及的风险行为,对每个风险行为的行政与刑事法律责任进行梳理,并结合私募基金行业涉罪实务办案经验,给出在该阶段最大化防范风险的合规建议。

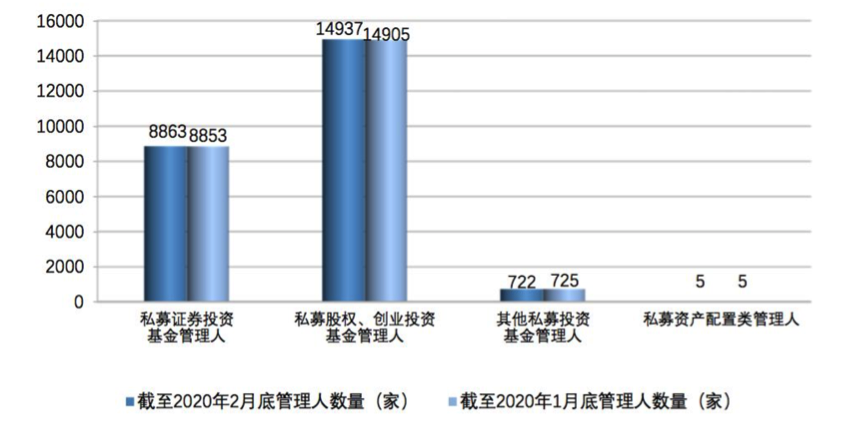

私募基金准入阶段合规体系

2020年基金管理人数量统计

风险行为一:

单只私募基金吸纳的投资人数超过法律的规定。

行政责任:

1.责令基金管理人改正;

2.对基金管理人给予警告并处3万元以下罚款;对直接负责的主管人员和其他直接责任人员,给予警告并处3万元以下罚款;

3.证监会可以对基金管理人及其内部人员处以市场禁入处罚;

4.对相关账户进行冻结、查封。

犯罪风险:非法吸收公众存款罪

若单只私募基金吸纳的投资人数超出法律规定的,会被认定为“向社会公众即社会不特定对象吸收资金”。

合规措施:

1.在对投资者人数审查时,需要向上穿透审查,直到甄别最终投资与承担风险的自然人或者控股的国资委。向上穿透审查,举个例子:若公司或合伙企业并无其他主营业务,成立伊始就是为了嵌套主体规避投资人数审查,则应当将股东与合伙人合并计算投资人数。若该公司或合伙企业有其他主营业务,对私募基金的投资仅仅是其对外投资的项目之一,其在成立之初并无规避人数审查的意图,将该法人或合伙企业作为一名投资人数计算更为合理。

2.单只私募基金的投资者人数累计不能超过《证券投资基金法》、《公司法》、《合伙企业法》等法律的规定,具体而言:

如私募基金采用有限责任公司的组织形式的,其投资者不可超过50人;

如采用股份有限公司组织形式的,其投资者应为2人以上200人以下;

如采用普通合伙企业组织形式的,其投资者应为2人以上200人以下;

如采用有限合伙企业组织形式的,其投资者应为2人以上50人以下。

风险行为二:

1.投资者主体不合格且投资私募金额低于100万元;

2.未对投资者进行风险评估,将高风险的产品销售费低风险承受能力的投资者。

行政责任:

1.责令基金管理人改正;

2.对基金管理人给予警告并处3万元以下罚款;对直接负责的主管人员和其他直接责任人员,给予警告并处3万元以下罚款;

3.证监会可以对基金管理人及其内部人员处以市场禁入处罚。

犯罪风险:非法吸收公众存款罪

针对不合格投资者的募集资金活动可能被认定为“非法性”、“社会性”要件。

合规措施:

1.建立对投资者是否具备相应风险识别能力和风险承担能力的审查清单,对投资者资质标准的审查清单;

2.防范和杜绝高风险投资行为或者多层嵌套和结构设计的投资项目匹配风险能力承受较低的投资群体,引发系统性金融风险;

3.投资于单只私募基金的金额不低于100万元且符合下列相关标准的单位和个人:

(一)净资产不低于1000万元的单位;(净资产=等于总资产—总负债)

(二)金融资产不低于300万元或者最近三年个人年均收入不低于50万元的个人。

风险行为三:

1.基金管理人不适格、未按规定按时按质向基金协会登记。

行政责任:

1.责令改正,给予警告并处3万元以下罚款;对直接负责的主管人员和其他直接责任人员,给予警告并处3万元以下罚款。

犯罪风险:非法吸收公众存款罪

针对不合格投资者的募集资金活动可能被认定为“非法性”要件。

合规措施:

1.对基金管理人、高管进行资质审查,避免其挂靠申请备案的企业,实际募集资金的投资由其他不符合监管要求的人员掌握、运营的风险;

2.建立基金管理人内控制度,包括运营风险制度、信息披露制度、防范内幕交易及利益冲突制度、机构内部交易记录制度、私募基金宣传推介制度、募集管理制度等。

3.建立向基金业协会登记报送的信息清单;

4.建立基金业协会约谈应对机制与材料核查应对机制。

风险行为四:

1.私募基金管理人未向中国基金业协会备案或者备案不真实、不准确、不完整;

2.私募基金募集完毕后,基金管理人未在20个工作日内向中国基金业协会进行备案或者备案信息不真实、不准确、不完整。

行政责任:

1.责令其补充提交真实、准确的备案材料;

2.证监会及其派出机构可以对基金管理人采取监管谈话、出具警示函、公开谴责等行政监管措施;

3.对基金管理人可以给予警告并处3万元以下罚款;对直接负责的主管人员和其他直接责任人员,给予警告并处3万元以下罚款;

4.证监会可以对基金管理人及其内部人员处以市场禁入处罚。

犯罪风险:①非法吸收公众存款罪

没有按照法律规定进行备案,会被认定构成本罪“非法性”的要件;

②非法经营罪

如基金管理人在未备案的情况下,以“基金”“私募基金”的名义筹集资金,就算没有爆雷,没有资质也会被认定为非法经营罪;

③诈骗罪、集资诈骗罪

基金管理人在未备案的情况下,本身具有骗钱的目的,以“基金”“私募基金”的名义筹集资金,虚构事实、隐瞒真相会被认定为诈骗行为。

私募基金募集阶段合规体系

此阶段是私募基金涉非法集资类犯罪的雷区,在资金募集过程中任何不合规操作都可能会使基金管理人或基金销售机构陷入非法集资的泥潭,亟需划清募集过程的合规红线。

风险行为一:

募集过程中违法操作,公开进行宣传的行为:

1.通过报刊、互联网等方式,向不特定对象公开宣传推介;

2.通过互联网在线推介基金的,没有设置在线特定对象确认程序;

3.委托无资质的代销机构进行代销

行政责任:

1.视情节轻重对募集机构采取加入黑名单、公开谴责、撤销管理人登记等纪律处分;

2.要求限期改正、行业内谴责、加入黑名单、公开谴责、暂停受理相关业务等几率处分;

3.责令改正,给予警告并处3万元以下罚款;对直接负责的主管人员和其他直接责任人员,给予警告并处3万元以下罚款;

4.对基金管理人员及其内部人员处以市场禁入处罚

犯罪风险:①非法吸收公众存款罪

私募基金是否构成非法吸收公众存款罪的判断标准主要看募集过程中行为是否具备“非法性”、“社会性”、“利诱性”以及“公开性”。

非法性:

1.基金管理人、基金销售机构、资金募集、推介方式、合格投资者主体条件不合法;

2.私募基金以借贷(存)活动为主业,或投向保理资产、融资租赁资产、典当资产等与私募基金相冲突业务的资产系非法行为。

社会性:

1.在募集阶段以各种途径向社会公众传播募集信息,以及明知向社会公众扩散募集信息而予以放任等行为。《私募投资基金监督管理暂行办法》禁止行为:以报刊、电台、电视、互联网等公众传播媒体或者讲座、报告会、分析会和布告、传单、手机短信、微信、博客和电子邮件等方式,向不特定对象宣传推介。

利诱性:

保本付息承诺、设置无条件刚性回购、固定收益、预期年化收益等。《私募投资基金监督管理暂行办法》规定“私募基金管理人、私募基金销售机构不得向投资者承诺投资本金不受损失或者承诺最低收益”。

公开性:

违反私募基金合格投资者要求的行为,向不特定社会公众募集资金。“公开性”打破了基金募集所要求的的封闭性状态,导致行为对象的不特定,具有延散性和不可控性,但并不以社会公众必然“知晓”为前提。司法实践中对于“公开性”的认定标准是较为宽泛的,对于出罪的审查也十分严格。

②集资诈骗罪

集资诈骗罪与非法吸收公众存款罪的区别在于是否具有非法占有目的,通俗说即是否吸收了公众的钱没打算还的目的。对于非法占有目的认定具体需要把握四个方面:项目虚假性、资金去向、盈利能力以及归还能力。

合规措施:

1.基金管理人和基金销售机构应完善内部管理制度,进行募集流程规范化的规则建设,以确保募集主体、募集程序、推介行为、合同规范的合规性。

风险行为二:

对于投资者的投资资金没有尽到审查义务,稍不小心就会成为了上游犯罪赃款的下游洗白帮手。

犯罪风险: 洗钱罪

合规措施:

私募基金管理人应该主动对投资人是否适格进行穿透审查,尤其对股权代持或者通过设立公司投资的股东,资金来源要严格审查,必要时可要求其出具证明资料,不仅可以顺利通过备案审核,还可以避免在涉及洗钱罪时因未尽到审查义务而涉案。

私募基金管理阶段合规体系

风险行为一:

管理人违反约定的资金用途,利用投资指令、投资建议、查询等职务便利,通过关联企业混同财产、恶意投资等行为将基金资金挪作个人使用、借贷给他人,或自己非法占有的行为。

行政责任:

1.中国基金业协会可视情节轻重对募集机构采取要求限期改正、行业内谴责、加入黑名单、暂停受理或办理相关业务、撤销管理人登记等记录处分;

2.对相关工作人员采取要求参加强制培训、行业内谴责、认定为不适当人选、暂停基金从业资格等纪律处分。

犯罪风险:①挪用资金罪

1.利用资金管理混乱的状况,违反国家规定运用基金财产的,可被认定为违法运用资金行为;

2.基金财产的投向与基金合同不符的,或者未经投资人会议的决定就将基金财产投资于其他标的或用于其他用途,可被认定为违法运用资金行为。

②职务侵占罪:

利用职务上的便利,非法占用基金财产的,可以被认定为职务侵占行为。

风险行为二:

基金管理人在知悉内幕信息后,未遵守依法披露前的保密义务,利用内幕信息进行交易。

犯罪风险:①内幕交易罪

获取内幕信息后,利用内幕信息进行交易或者通过“老鼠仓”、利用亲属账户等形式进行获利的,可被认定为内幕交易行为。

②利用未公开信息交易罪:

获取内幕信息后,在还未公开的情况下,泄露该信息,明示、暗示他人从事相关证券,期货等交易活动的,可被认定为泄露内幕信息行为。

合规措施:

1.严格审查是否按照协议约定进行投资,把控资金流向,防止存在“资金池”以及其他资金监管等问题,同时,严控基金管理人通过内幕消息非法牟利或利用未公开信息进行交易;

2.设立私募资金托管机制,确保私募基金专款专用以及资金的划转安全性,同时增设企业内部职责监督机制,对基金管理人投后履职情况进行管理监督,对融资方的项目开展、资金用途进行跟进核查,并向企业高管以及投资者进行进展报告;

3.内控制度主要包括运营风险制度、信息披露制度、防范内幕交易及利益冲突制度、机构内部交易记录制度。

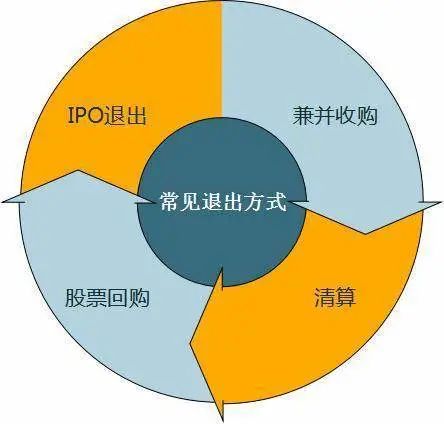

私募基金退出阶段合规体系

风险行为:

通过目标公司上市方式退出时,未按照《证券法》的规定,利用作为投资人的便利,通过未公开信息在二级市场进行交易,实现更大的收益。

行政责任:

1.责令基金管理人改正;

2.对基金管理人给予警告并处三万元以下罚款;对直接负责的主管人员和其他直接责任人员,给予警告并处三万元以下罚款;

3.证监会可以对基金管理人及其内部人员处以市场禁入处罚;

4.对相关账户进行冻结、查封。

犯罪风险:内幕交易罪

若单只私募基金吸纳的投资人数超出法律规定的,会被认定为“向社会公众即社会不特定对象吸收资金”。

合规措施:

1.完善基金管理人是否尽到对项目方或融资方的审查监督义务,以及对投资者履行如实告知义务;

2.建立私募基金退出机制的风险防控机制,审查清单。

粤公网安备 44010602002182号

粤公网安备 44010602002182号